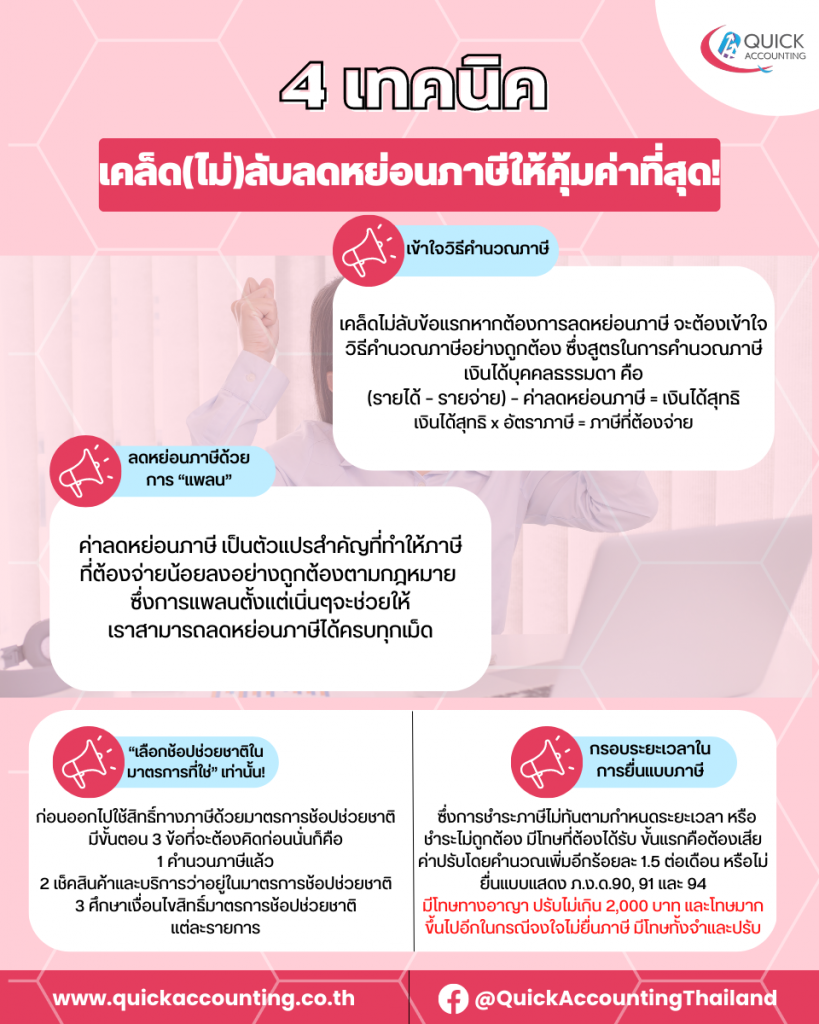

4 เทคนิคเคล็ด(ไม่)ลับลดหย่อนภาษีให้คุ้มค่าที่สุด!

เทคนิค 4 ข้อเพื่อการลดหย่อนภาษีอย่างถูกวิธี

1.เข้าใจวิธีคำนวณภาษี

เคล็ดไม่ลับข้อแรกหากต้องการลดหย่อนภาษี จะต้องเข้าใจวิธีคำนวณภาษีอย่างถูกต้อง ซึ่งสูตรในการคำนวณภาษีเงินได้บุคคลธรรมดา คือ

(รายได้ – รายจ่าย) – ค่าลดหย่อนภาษี = เงินได้สุทธิ

เงินได้สุทธิ x อัตราภาษี = ภาษีที่ต้องจ่าย

จากสูตรนี้เห็นได้ว่ากว่าจะได้จำนวนภาษีที่ต้องจ่ายจริง จะต้องรู้จักใส่วนของ “รายได้” ในทางภาษีเรียกว่า เงินได้พึงประเมิน 8 ประเภท แต่ละประเภทนำมาหัก “รายจ่าย” ได้แตกต่างกัน

ยกตัวอย่างรายได้ประเภทที่ 1 (เงินเดือน) หักรายจ่ายได้ 50% แต่ไม่เกิน 100,000 บาท เป็นต้น

หลังจากหักรายจ่ายแล้วจึงจะนำ “ค่าลดหย่อนภาษี” มาหักลบเพื่อให้ได้ “เงินได้สุทธิ” เมื่อ “เงินได้สุทธิ” ตั้งแต่ 150,001 บาทขึ้นไป จึงนำไปคูณอัตราภาษี ออกมาเป็นภาษีที่ต้องจ่าย

จะเห็นได้ว่าการเข้าใจวิธีคำนวณภาษี เป็นเรื่องแรก ๆ ที่ควรทำความเข้าใจ แต่ละขั้นตอนมีวิธีการคำนวณและหลักเกณฑ์มากมาย เมื่อเข้าใจองค์ประกอบแล้วจำทำให้ทราบภาษีที่ต้องจ่ายจริง

ทำให้การวางแผนลดหย่อนภาษีมีประสิทธิภาพมากยิ่งขึ้น

2.ลดหย่อนภาษีได้ทุกเม็ดด้วยการ “แพลน”

ค่าลดหย่อนภาษี เป็นตัวแปรสำคัญที่ทำให้ภาษีที่ต้องจ่ายน้อยลงอย่างถูกต้องตามกฎหมาย ซึ่งการแพลนตั้งแต่เนิ่นๆจะช่วยให้เราสามารถลดหย่อนภาษีได้ครบทุกเม็ด ซึ่งโดยปกติแล้ว

ค่าลดหย่อนสามารถแบ่งออกเป็น 5 กลุ่มย่อย แต่ในที่นี้ จะแบ่งออกเป็น 3 กลุ่ม กลุ่มแรกเป็นค่าลดหย่อนภาษีที่ติดตัวมา ต่อมาเป็นกลุ่มค่าลดหย่อนภาษีที่เป็นการลงทุนเพิ่มและกลุ่มกระตุ้นเศรษฐกิจ

และสุดท้ายเป็นกลุ่มค่าลดหย่อนภาษีการบริจาค

ค่าลดหย่อนภาษีฝากครรภ์ ค่าลดหย่อนภาษีการดูแลผู้พิการ รวมไปถึงลดหย่อนภาษีเบี้ยประกันของตัวเองและคนที่เราดูแล ทั้งหมดเป็นภาระค่าใช้จ่ายที่ผู้เสียภาษีต้องรับผิดชอบตลอดทั้งปีอยู่แล้ว

กฎหมายให้นำมาเป็นค่าลดหย่อนภาษีได้ตามเงือนไขที่กำหนด แต่จะต้องตรวจสอบให้ดีในเรื่องของเอกสารและเงื่อนไข

เพื่อเฉลี่ยราคาตลอดทั้งปี นอกจากนี้ยังมีค่าลดหย่อนภาษีที่เกิดจากรายการกระตุ้นเศรษฐกิจ เช่น การลงทุนในธุรกิจ Start Up

และชอบการทำบุญบริจาค ก็จะสามารถใช้สิทธิ์ในส่วนนี้ได้

3.ลดหย่อนภาษีอย่างคุ้มค่าด้วยการ “เลือกช้อปช่วยชาติในมาตรการที่ใช่” เท่านั้น!

ก่อนออกไปใช้สิทธิ์ทางภาษีด้วยมาตรการช้อปช่วยชาติ มีขั้นตอน 3 ข้อที่จะต้องคิดก่อนนั่นก็คือ

เนื่องมาจากรายได้น้อย หรือไม่ก็รายจ่ายและค่าลดหย่อนอื่น ๆ มากพอแล้ว ถ้าเป็นเช่นนี้ก็ไม่จำเป็นต้องใช้สิทธิ์ช้อปช่วยชาติก็ได้

ไม่คุ้มกับภาษีที่จ่ายน้อยลง เช่น ซื้อของ 15,000 บาท นำไปเพิ่มค่าลดหย่อนภาษีแล้ว ทำให้ประหยัดภาษีลงเพียง 1,000 บาทเท่านั้น แถมของที่ซื้อก็ไม่ได้ใช้งาน แบบนี้ก็ไม่จำเป็นต้องใช้สิทธิ์

กรมสรรพากรกำหนดให้ต้องนำมาแนบ เพราะหากไม่ศึกษาก็อาจทำให้ใช้สิทธิ์ไม่ได้

4.ลดหย่อนภาษีได้แน่ แต่ตกม้าตายเพราะยื่นแบบฯ ไม่ทัน

ข้อนี้อาจไม่ใช่วิธีลดหย่อนภาษีโดยตรง แต่มีคนก็ตกม้าตายอยู่บ่อย ๆ หลายคนมีความพยายามในการศึกษาเรื่องของภาษีและศึกษาวิธีลดหย่อนภาษีมาเป็นอย่างดี แต่กลับไม่ทราบเรื่องของ

กรอบระยะเวลาในการยื่นแบบภาษี ทำให้เลยช่วงยื่นภาษีในปีภาษีนั้น หรือผัดวันประกันพรุ่งจนยื่นแบบฯ ไม่ทัน หรือบางคนเตรียมตัวไม่ทัน ทั้งในเรื่องของการคำนวณและการเตรียมเอกสาร

ซึ่งการชำระภาษีไม่ทันตามกำหนดระยะเวลา หรือชำระไม่ถูกต้อง มีโทษที่ต้องได้รับ ขั้นแรกคือต้องเสียค่าปรับโดยคำนวณเพิ่มอีกร้อยละ 1.5 ต่อเดือน หรือไม่ยื่นแบบแสดง ภ.ง.ด.90, 91 และ 94

มีโทษทางอาญา ปรับไม่เกิน 2,000 บาท และโทษมากขึ้นไปอีกในกรณีจงใจไม่ยื่นภาษี มีโทษทั้งจำและปรับ ดังนั้นเคล็ดลับการประหยัดภาษีที่สำคัญคือ ดูกรอบระยะเวลา และไม่เลี่ยงภาษีดีที่สุด

หากสนใจข้อมูลเบื้องต้นที่เกี่ยวกับการทำบัญชีและการจัดตั้งบริษัท สามารถอ่านบทความได้ที่